Bundeskanzler Merz muss Arbeitsmarktkrise zur Chefsache machen

Pressemitteilung27. Februar 2026

Artikel lesen

Tamara Sales – stock.adobe.com

Wir haben nicht alle die gleichen Chancen auf gute Löhne, ein Vermögen, gute Bildung, oder gute Gesundheit. Wir setzen uns ein für mehr Gerechtigkeit!

Deutschland gehört zu den reichsten Ländern weltweit. Doch nicht alle Menschen hier haben gleiche Chancen auf gute Löhne, Vermögen und den Zugang zu Bildung, Kultur oder Gesundheit. Erfahre, was für mehr Gerechtigkeit und Teilhabe aller zu tun ist.

Verteilungsgerechtigkeit bezieht sich auf die faire Aufteilung von

Doch in Deutschland wächst die Lücke zwischen wenigen Menschen, die sehr viel Vermögen besitzen, und der breiten Masse, die im Verhältnis sehr wenig oder keinen Besitz hat. Diese Ungerechtigkeit wird dadurch verschärft, dass arme Menschen häufiger in Gegenden mit schlechterer Infrastruktur leben: Schulen, Bibliotheken oder Schwimmbäder sind in schlechterem Zustand als in reichen Nachbarschaften oder gar geschlossen. Das ist ungerecht und gefährdet den Zusammenhalt in unserer Gesellschaft.

Wenn Menschen keine Chancen auf gesellschaftliche Teilhabe, Aufstieg und Wohlstand haben, droht ein Vertrauensverlust für die Demokratie. Perspektivlosigkeit, Sorge vor Armut und Ausgrenzung sind Nährboden für populistische Erzählungen und extremistische Parteien.

Wir wollen echte Chancen für alle in unserer Gesellschaft. Verteilungsgerechtigkeit ist deshalb ein zentrales Ziel für uns Gewerkschaften.

DGB/Hans-Christian Plambeck

50 Prozent der Bevölkerung haben fast gar keine Rücklagen, während die Superreichen immer reicher werden. Wir müssen die Vermögenssteuer wieder einführen und brauchen ein gerechtes Erbschaftssteuergesetz.

Deutschland zählt unter den Industriestaaten zu den Staaten, in denen Vermögen besonders ungleich verteilt ist. Das zeigt auch der sogenannte Gini-Koeffizient. Dies ist ein Indikator für die Verteilung von Vermögen: Bei 0 ist alles Vermögen gleich verteilt. Bei 1 besitzt eine Person das gesamte Vermögen. In Deutschland hält sich der Gini-Koeffizient hartnäckig bei ca. 0,8.

Die reichsten 10 Prozent verbuchen hierzulande 60 Prozent des Gesamtvermögens auf sich. Gleichzeitig besitzt die untere Bevölkerungshälfte nur knapp 2,5 Prozent des Gesamtvermögens. Angesichts gestiegener Mieten und Preise, z.B. bei Nahrungsmitteln oder Energie, ist zu befürchten, dass es bei den Ärmeren sogar zu weiterem Vermögensabbau kommt. Denn hier besteht Vermögen oft nicht aus Immobilien oder Betriebsvermögen, sondern aus Geld auf Sparkonten. Auf diese Spareinlagen musste nun aber oftmals zurückgegriffen werden, um die höheren Rechnungen in der Inflation zu begleichen. Auch Menschen mit mittleren Einkommen sind hiervon betroffen.

Eine Analyse des Netzwerks Steuergerechtigkeit zeigt, dass die vermögendsten 4.300 Haushalte ca. 1,4 Billionen Euro besitzen. Gleichzeitig lebt in Deutschland jedes 5. Kind in Armut. Über 13 Millionen Menschen sind armutsbetroffen.

Die hohe Vermögenskonzentration bei den Reichsten hat nichts mit Leistungsgerechtigkeit zu tun. Denn ein Großteil des Vermögens wird vererbt. Dem gegenüber stehen 70 Prozent der Bevölkerung, die gar nichts erben. Besonders problematisch: Meist wird auf Erbschaften keine Steuer bezahlt. Dabei geht es nicht um die Erbschaft von „Omas Häuschen“, sondern um riesige Familienerbschaften.

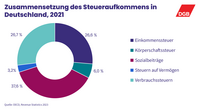

Unser Steuersystem ist ungerecht. Superreiche, große Erbschaften und Topverdienende tragen gemessen an ihrer Finanzkraft verhältnismäßig wenig zur Finanzierung unseres Gemeinwesens bei. Stattdessen finanzieren die normalen Beschäftigten einen Großteil des Steueraufkommens über direkte Steuern (z.B. Lohnsteuer) und indirekte Steuern (Mehrwertsteuer).

DGB

Deutschland braucht dringend ein gerechteres Steuersystem, das Beschäftigte und Familien entlastet und Reiche stärker in die Pflicht nimmt. Wie das konkret gelingt, zeigt unser Steuerkonzept.

Um den Gegensatz zwischen Reichtum und Armut besser zu verstehen, muss man sich anschauen, ab wann ein Mensch als arm gilt. In Deutschland gilt eine Person als armutsgefährdet, wenn sie über weniger als 60 Prozent des mittleren Einkommens der Gesamtbevölkerung verfügt. 2022 lag dieser Schwellenwert für eine alleinlebende Person in Deutschland netto nach Steuern und Sozialabgaben bei 1.250 Euro im Monat. Für eine Familie mit 2 Erwachsenen mit 2 Kindern unter 14 Jahren lag der Schwellenwert bei 2.625 Euro im Monat.

Nach dieser Definition waren im Jahr 2022 gut 17,3 Millionen Menschen von Armut oder sozialer Ausgrenzung bedroht. Das waren laut Statistischem Bundesamt 20,9 Prozent der Bevölkerung. Gegenüber dem Vorjahr blieben die Werte nahezu unverändert: So waren im Jahr 2021 knapp 17,3 Millionen Menschen oder 21 Prozent der Bevölkerung von Armut oder sozialer Ausgrenzung bedroht.

Wer so wenig Geld zur Verfügung hat, kann sich oft kaum die Miete leisten. Eine eigene Immobilie ist undenkbar. Auch die Bildungschancen der Kinder sind an den Status der Eltern gekoppelt. Studien zeigen, dass sich Armut über Generationen vererbt. Damit dieser Kreislauf durchbrochen wird, muss der Staat eingreifen und vor allem die Bildungschancen für Kinder aus armen Familien verbessern.

Der Sozialstaat muss Sicherheit in den unterschiedlichen Lebenslagen gewährleistet, um vor Armut zu schützen. Darum haben wir auch die Einführung des Bürgergeldes begrüßt oder setzen uns für die Kindergrundsicherung ein.

Um eine gute Infrastruktur für alle und damit die Grundlagen für gesellschaftliche Teilhabe und Gerechtigkeit zu finanzieren, braucht es eine andere Finanz- und Steuerpolitik: weg von einem Sparkurs hin zu staatlichen Investitionen und einem gerechten Steuersystem.

Ein starker Sozialstaat, der die Bürger*innen vor Armut schützt und Sicherheit gibt, kostet Geld. Ein öffentlicher Sparkurs belastet vor allem Ärmere der Gesellschaft und ist deshalb eine verteilungspolitische Kampfansage. Öffentliche Investitionen in eine gute und bezahlbare Infrastruktur und Daseinsvorsorge – wie bezahlbaren Wohnraum, Bildung, ÖPNV oder Klimaschutz – sichern den sozialen Zusammenhalt und die Zukunftsfähigkeit der Wirtschaft mit guten Arbeitsplätzen in einer intakten Umwelt.

Deshalb braucht es neben einer Reform des Steuersystems auch eine Reform der Schuldenbremse. Nur so kann unser Staat handlungsfähig bleiben. Die Frage darf nicht sein, wo man den Rotstift ansetzt, sondern wie man Investitionen ermöglicht. Zukunftsinvestitionen, die über Jahrzehnte tragen z.B. in Schulen, Datennetze und die Energiewende, müssen über Schulden finanziert werden dürfen. Nur so kann der Staat für gleichwertige Lebensverhältnisse sorgen und die digitale und ökologische Transformation sozial gerecht gestalten.

Gerechte Einkommensverteilung bedeutet, dass die Beschäftigten ihren fairen Anteil an der Wirtschaftsentwicklung erhalten: also eine gerechte Verteilung zwischen Arbeit und Kapital. Nur durch die Arbeit der Beschäftigten können Unternehmen Gewinne einfahren. Dafür müssen Beschäftigte auch fair entlohnt werden. Dafür kämpfen Gewerkschaften in ihren Tarifverhandlungen. Allein 2023 konnten unsere Gewerkschaften Tarifverträge für 11 Millionen Menschen abschließen und für mehr Lohn, mehr Freizeit und mehr Sicherheit sorgen.

Tarifverträge sind damit der wichtigste Faktor, wenn es um die Verteilung zwischen Löhnen und Gehältern einerseits und Unternehmens- und Vermögenseinkommen andererseits geht. Das Problem: Seit Jahrzehnten nimmt die Zahl der Betriebe mit Tarifvertrag ab. Nur noch rund die Hälfte der Beschäftigten in Deutschland sind in einem tarifgebundenen Arbeitsverhältnis. Um das zu ändern, haben wir die Tarifwende ausgerufen. Wir setzen uns dafür ein, dass wieder mehr Beschäftigte von einem Tarifvertrag profitieren. Dabei ist es auch Aufgabe der Politik, für mehr Tarifbindung zu sorgen.

Eine gerechte Einkommensverteilung bedeutet auch, eine gerechte Verteilung zwischen den Einkommensgruppen. Das Problem: Seit der Jahrtausendwende hat sich der Anteil der 10 Prozent der einkommensreichsten Bürger*innen stark von den restlichen Menschen abgekoppelt:

Das heißt, der Abstand zwischen Top-Verdiener*innen und denjenigen mit niedrigen Gehältern klaffte 2019 noch weiter auseinander als im Jahr 2000. Besonders ungerecht: In schlecht bezahlten Jobs arbeiten besonders oft Menschen mit Migrationsgeschichte und Frauen.

Wir wollen, dass alle Menschen von ihrer Arbeit gut leben können. Deshalb fordern wir:

Starke Gewerkschaften und Betriebsräte können dabei am Arbeitsplatz gegen Diskriminierung z.B. aufgrund der Herkunft oder des Geschlechts wirken.

Verteilungsgerechtigkeit bezieht sich auf die faire Aufteilung von Ressourcen, Chancen und Wohlstand in einer Gesellschaft. Für uns geht es im Kern darum, dass alle Menschen in der Gesellschaft gleiche Zugangschancen haben, unabhängig von ihren individuellen Umständen wie Einkommen, Herkunft oder sozialem Status.

Die primäre Einkommensverteilung bezieht sich auf die Verteilung des Einkommens, wie es unmittelbar aus wirtschaftlichen Aktivitäten – wie Löhnen, Gehältern, Gewinnen und Kapitalerträgen – entsteht, bevor staatliche Eingriffe oder soziale Sicherheitsnetze berücksichtigt werden. Diese Verteilung spiegelt die Einkommensunterschiede wider, die auf dem freien Markt und in der Wirtschaftstätigkeit selbst auftreten.

Die sekundäre Einkommensverteilung bezieht sich auf die Verteilung des Einkommens nach Steuern, Sozialleistungen und staatlichen Transferzahlungen sowie anderen sozialen Umverteilungsmechanismen. Hier greift der Staat ein, um die Einkommensunterschiede zu korrigieren und sozialen Ausgleich zu schaffen. Dies kann durch progressive Steuersysteme, Sozialleistungen wie Arbeitslosengeld, Sozialhilfe oder Renten und andere soziale Maßnahmen geschehen.

Die sekundäre Einkommensverteilung zielt darauf ab, die soziale Gerechtigkeit zu fördern und sicherzustellen, dass diejenigen, die weniger verdienen oder in prekären Situationen sind, Unterstützung erhalten, um ihre Lebensbedingungen zu verbessern. In vielen Ländern werden primäre und sekundäre Einkommensverteilung gemeinsam betrachtet, um ein umfassendes Bild der Einkommensungleichheit und der Wirksamkeit von Sozialpolitik zu erhalten.

So ist der Gini-Koeffizient der Einkommensverteilung vor Sozialleistungen in Deutschland bei ca. 0,5 und nach Sozialleistungen bei 0,3. Umverteilung wirkt, hier ist aber deutlich Luft nach oben.

Es gibt je nach Definition 4 Formen von Gerechtigkeit:

Diese Prinzipien werden allgemein anerkannt und sind kulturübergreifend gültig.

Der Gini-Koeffizient zeigt auf einer Skala von 0 bis 1 (oder auch 0 bis 100), wie ungleich die Einkommen verteilt sind. Bei 0 hätten alle das gleiche Einkommen, bei 1 würde alles Geld nur einer Person gehören. Kleine Änderungen bei diesem Wert können viel bedeuten. Man kann den Gini-Koeffizienten benutzen, um zu sehen, wie ungleich Einkommen und auch Vermögen verteilt sind.

Bei der Vermögenskonzentration belegt Deutschland im internationalen Vergleich einen der oberen Ränge und die Ungleichheit ist in den vergangenen Jahren deutlich gewachsen. Die vermögendsten 10 Prozent der Bevölkerung verfügen mittlerweile über etwa zwei Drittel, allein das wohlhabendste Prozent über rund ein Drittel des gesamten privaten Nettovermögens (also Vermögen abzüglich Schulden und Verbindlichkeiten).

Besonders das Betriebsvermögen – dazu zählen auch GmbH-Anteile und größere Aktienpakete – ist hoch konzentriert und macht den überwiegenden Anteil der Vermögen von Multimillionären und Milliardären aus. Die ärmere Hälfte der Bevölkerung verfügt hingegen über kein nennenswertes Vermögen, bei vielen überwiegen die Schulden.

Während Erben für das übergebene Vermögen nichts tun mussten, hindert ein unterfinanziertes Bildungssystem Millionen Menschen am beruflichen Fortkommen. Hier schließt sich der Kreis: Denn das Aufkommen aus der Erbschaft- und Schenkungsteuer steht nach dem Grundgesetz den Ländern zu, die zugleich auch die politische Verantwortung für Schulen, Berufsschulen und Hochschulen tragen. Eine Reform der Erbschaftsteuer kann so auf zweifache Weise der Ungleichheit entgegenwirken und zu mehr Leistungsgerechtigkeit beitragen.

Nein. Die Verschonung des Unternehmervermögens in der Erbschaftsteuer gibt es in der heutigen Form erst seit 10 Jahren. Aber auch davor konnte nie ein Fall belegt werden, in dem die Fortführung eines Unternehmens an der Erbschaftsteuer gescheitert wäre. Selbst wenn ein Erbe nicht flüssig ist, wird ihn seine Geschäftsbank nicht hängen lassen und ihm Kredit geben, denn Sicherheiten kann er ja bieten. Aber selbst dazu muss es nicht kommen, wenn der Fiskus eine Stundung der Steuerzahlung ermöglicht, so wie es auch der DGB und seine Mitgliedsgewerkschaften fordern.

Nein. Die Anknüpfung der Privilegierung von Unternehmern an die Lohnsummenregelung ist nur ein Feigenblatt zur Rechtfertigung der ungleichen Besteuerung. Die Lohnsummenregelung sieht vor, dass Unternehmenserben die Lohnsumme innerhalb von 5 oder 7 Jahren auf einem bestimmten Niveau halten müssen. Allerdings ist das Niveau so niedrig, dass trotzdem ein drastischer Abbau von Arbeitsplätzen möglich ist. Dass die Lohnsummenregelung untauglich und nur vorgeschoben ist, hat sich auch in der Coronapandemie gezeigt, als Hunderttausende in Kurzarbeit waren und die Regelung kurzerhand ohne gesetzliche Grundlage außer Kraft gesetzt wurde. Und zu vergessen ist auch nicht, dass die Verwendung der Erbschaftsteuer für bessere Infrastruktur und Bildung ebenfalls Arbeitsplätze schafft und erhält.

Auch dieses Argument hält einer näheren Betrachtung nicht stand. Internationale Studien zeigen, dass Erbschaftsteuern kaum Einfluss auf Wohnsitzentscheidungen haben. Wer in Deutschland lebt oder deutsches Vermögen erbt, bleibt grundsätzlich steuerpflichtig – auch noch bis zu 5 Jahre nach einem Wegzug.

Vermögenswerte wie Immobilien oder Unternehmensanteile lassen sich zudem nicht einfach ins Ausland verlagern. Bei der Verlagerung von Betriebsvermögen fällt eine sogenannte Wegzugsbesteuerung an, die bei großen Vermögen Milliardenbeträge erreichen kann.

Internationale Transparenzregeln wie der automatische Informationsaustausch von Bankdaten erschweren das Verstecken von Vermögen erheblich. Eine Flucht vor der Erbschaftsteuer lohnt sich schlicht nicht.

Nein. Besteuert wird nicht das bereits versteuerte Einkommen der*des Verstorbenen, sondern der Vermögenszuwachs bei den Erb*innen. Die Erbschaft ist für sie ein Einkommen – und zwar ein leistungsloses.

Mehrfachbesteuerung ist im Steuersystem völlig normal: Auf den Lohn wird Einkommensteuer gezahlt, beim Einkaufen Umsatzsteuer. Eine echte Doppelbesteuerung läge nur vor, wenn derselbe Vorgang zweimal besteuert würde.

Bei Unternehmensvermögen gilt oft sogar das Gegenteil: Die laufenden Gewinne wurden zwar versteuert, aber die teils erheblichen Wertsteigerungen der Unternehmensanteile blieben meist steuerfrei. Diese würden nur beim Verkauf besteuert – oder eben beim Erben durch die Erbschaftsteuer. Ohne Erbschaftsteuer blieben massive Vermögenszuwächse völlig unversteuert. Auch Aktien- und Zinsgewinne, die einen großen Teil der Unternehmensvermögen speisen, werden nur pauschal mit 25 Prozent besteuert, während auf ein lohnsteuerpflichtiges Durchschnittseinkommen schon erheblich mehr Steuern gezahlt werden müssen.

Nein, das ist ein beliebtes Ablenkungsmanöver. Wer das Elternhaus nach dem Tod selbst nutzt, kann es aktuell bis zu einer bestimmten Größe vollständig steuerfrei erben. Sind die Eltern bereits verstorben, gelten für Enkelkinder dieselben Regeln.

Zusätzlich gibt es umfangreiche Freibeträge: 500.000 Euro für Ehegatt*innen, 400.000 Euro pro Kind und 200.000 Euro pro Enkelkind – jeweils pro Erblasser*in und alle 10 Jahre erneut. Dadurch können wohlhabende Familien über Jahrzehnte hinweg systematisch Millionenvermögen steuerfrei übertragen. In einer Familie mit zwei Elternteilen und zwei Kindern lassen sich so alle 10 Jahre 1,6 Millionen Euro steuerfrei übertragen, innerhalb einer Generation von 30 Jahren also bis zu 4,8 Millionen Euro. Das hat nichts mehr mit Omas Häuschen zu tun, sondern ermöglicht privilegierten Familien dynastische Vermögensübertragungen.

Gut zu wissen: Die mittlere Erbschaft liegt je nach Jahr zwischen 30.000 und 40.000 Euro. Das liegt weit unterhalb der Freibeträge. Nur etwa 3 bis 4 Prozent aller Erbschaften liegen über 400.000 Euro, schätzt das DIW Berlin. Von höheren Steuern auf Millionenvermögen sind normale Familien also überhaupt nicht betroffen.

Nein, genau das Gegenteil ist der Fall. Die steuerlichen Vergünstigungen für Betriebsvermögen sind laut Subventionsbericht der Bundesregierung die größte Steuervergünstigung überhaupt – mit geschätzten Kosten von rund 9 Milliarden Euro jährlich.

Doch diese Milliarden kommen nicht bei Handwerksbetrieben oder Bäckereien an, sondern bei wenigen hundert Superreichen. Zwischen 2009 und 2020 erhielten gerade einmal 3.630 Großerb*innen steuerfreies Vermögen von 260 Milliarden Euro – durchschnittlich 70 Millionen Euro pro Person. Allein diese wenigen Personen bekamen 64 Prozent des gesamten begünstigten Erbvermögens.

Übrigens: Etwa 40 Kinder unter 14 Jahren erhielten in den vergangenen Jahren zusammen rund 33 Milliarden Euro steuerbefreites Unternehmensvermögen – durchschnittlich 825 Millionen Euro pro Kind. Hier geht es nicht um Verantwortung für Arbeitsplätze, sondern um dynastische Vermögensübertragungen.

Auf dem Papier ja – in der Praxis nein. Die Steuersätze steigen theoretisch von 7 bis auf 50 Prozent bei Vermögen ab 26 Millionen Euro. Doch zahlreiche Ausnahmen sorgen dafür, dass große Erbvermögen kaum besteuert werden.

Die Realität ist schockierend: Der tatsächliche Steuersatz auf Multimillionen- und Milliardenvermögen lag zwischen 2021 und 2024 im Schnitt bei nur 1,8 Prozent, im Jahr 2023 sogar bei lediglich 0,1 Prozent, so das Netzwerk Steuergerechtigkeit. Wer hingegen weniger als 20 Millionen Euro erbt, zahlt mehr als das Dreifache.

Die Erbschaftsteuer wirkt also faktisch regressiv: Je größer das Vermögen, desto kleiner der Steuersatz. Das ist das Gegenteil von Gerechtigkeit.

Die Verschonungsbedarfsprüfung klingt nach Härtefallregelung, ist aber ein Milliardengeschenk an Überreiche. Wer mehr als 26 Millionen Euro Firmenvermögen erbt, kann einen Steuererlass beantragen, wenn er angeblich „bedürftig“ ist. Auf diese Weise hat seit 2021 eine kleine Zahl Menschen richtig groß „Steuern gespart“: 105 Erb*innen und Beschenkten wurden rund 7,5 Milliarden Euro erlassen. Zusammengerechnet bekamen sie ein Vermögen von rund 26 Milliarden Euro.

“Bedürftig” bedeutet, kein weiteres Vermögen außer dem geerbten Firmenvermögen zu besitzen, mit dem man die Steuer bezahlen könnte. Doch auch wer mehr hat, kann sich durch Vermögensumschichtungen und Stiftungskonstruktionen arm rechnen.

Wer einen Betrieb erbt, hat Steuerprivilegien. Das soll zur “Erhaltung von Unternehmen” führen. Zwischen 2009 und 2020 erbten 3.630 Großerb*innen so steuerfrei rund 260 Milliarden Euro. Seit 2009 sind dem Fiskus bei der Erbschaftssteuer so fast 90 Milliarden Euro entgangen. Das taucht als größte Steuervergünstigung alljährlich im Subventionsbericht des Bundes auf. Für 2026 rechnet der Bund Kosten von knapp 9 Milliarden Euro, um Firmenerb*innen zu unterstützen (Subventionsbericht des Bundes, Seite 505).

“Von diesen Ausnahmen profitieren ausschließlich die Reichsten. Das oberste Zehntel der Bevölkerung erbt die Hälfte des gesamten Vermögens, während die ärmere Hälfte nahezu leer ausgeht”, stellt Julia Jirmann, Referentin für Steuerrecht und Steuerpolitik beim Netzwerk Steuergerechtigkeit, in einem Beitrag für unseren DGB-Infoservice einblick fest.

Das Bundesverfassungsgericht erklärte die Ausnahmen für Großerb*innen wiederholt für verfassungswidrig. Der Gesetzgeber passte die Regelungen mehrmals an, zuletzt 2016. Doch dank wirksamer Lobbyarbeit blieben zentrale Privilegien weitgehend bestehen oder wurden durch andere ersetzt.

Aktuell prüft das Bundesverfassungsgericht das Gesetz erneut, eine Entscheidung wird noch für 2026 erwartet. Es gibt große Zweifel, dass die aktuellen Regelungen mit dem Gleichheitsgrundsatz vereinbar sind.

Unabhängig vom Gerichtsurteil: Eine grundlegende Reform ist dringend nötig. Die massiven Steuergeschenke an Überreiche lassen sich nicht länger rechtfertigen.

Nein. In aller Regel werden die Übergänge der Unternehmen von einer Generation zur nächsten geplant und nicht erst bei Eintritt eines Todesfalls geregelt. Wie für andere größere Vorhaben auch, ist es Unternehmern zuzumuten für die Steuerzahlung Rückstellungen zu bilden.

Aber auch bei weniger gut geplanten Unternehmensübertragungen, stellt die Zahlung der Steuer meist kein Hemmnis für die wirtschaftliche Fortführung der in der Erbmasse enthaltenen Unternehmen dar. Dies belegen die Firmen Knorr-Bremse und des Eisenbahnausrüsters Vossloh nach dem Tod des Multi-Milliardärs Heinz Hermann Thiele.

Sollte eine Erbschaftsteuerzahlung dennoch im Einzelfall zu Liquiditätsschwierigkeiten führen, so spricht nach Überzeugung der DGB-Gewerkschaften aber auch nichts dagegen, die Zahlung zu stunden – also über einen gewissen Zeitraum zu strecken –, anstatt von vornherein und auf bloße Vermutung hin in allen Fällen auf die Entrichtung der Steuer weitgehend zu verzichten.

Fast alle Eltern wollen ihren Kindern etwas hinterlassen, daran ist nichts auszusetzen. Die Erbschaftsteuer erkennt das ausdrücklich an: Nahe Angehörige profitieren von hohen Freibeträgen, selbst genutzte Familienheime können steuerfrei vererbt werden.

Doch große Vermögen sind nie nur Familiensache. Sie sind in Gesellschaften entstanden, die die Bedingungen dafür geboten haben, privaten Reichtum durch die Ausbeutung der Arbeitskraft anderer Menschen zu bilden – und dieser beeinflusst die Chancen aller. Durch erhebliche Vermögen, die allein durch Geburt weitergegeben werden, entstehen strukturelle Vorteile für wenige, die andere nie erreichen können. Egal wie fleißig oder talentiert sie sind.

Nein. Bei der letzten Erbschaftsteuerreform gehörte die „Stiftung Familienunternehmen“ zu den lautesten Lobbyorganisationen. Anders als der Name vermuten lässt, vertritt sie nicht die Handwerksbetriebe von nebenan, sondern die größten und reichsten Familiendynastien Deutschlands.

Sie vertritt rund 600 Unternehmen – das sind nicht einmal 0,02 Prozent der 2,8 Millionen familiengeführten Betriebe in Deutschland. Der frühere Leiter der Steuerabteilung bezeichnete sein Einwirken auf die Gesetzgebung – vor allem die Verschonungsbedarfsprüfung – selbst als “Sternstunde der Politikberatung”.

Ähnlich agiert der Lobbyverband „Die Familienunternehmer“, der ebenfalls vor allem große Unternehmen vertritt. Wenn diese Verbände vom Mittelstand sprechen, meinen sie Quandts, Aldi-Albrechts und Henkels.

27. Februar 2026

Artikel lesenWirtschaft

News24. Februar 2026

Artikel lesenklartext Nr. 07/2026

News19. Februar 2026

Artikel lesenAnja Piel, DGB-Vorstandsmitglied

Statement18. Februar 2026

Artikel lesen16. Februar 2026

Artikel lesenklartext Nr. 07/2026

News19. Februar 2026

Artikel lesenVerteilungsgerechtigkeit

News27. Januar 2026

Artikel lesenklartext Nr. 02/2026

News20. Januar 2026

Artikel lesenGute Nachricht für Gewerkschafter*innen

News09. Januar 2026

Artikel lesenklartext Nr. 42/2025

News08. Dezember 2025

Artikel lesen